Nedávno jsme vám radili, jak poznat nejvýhodnější půjčku pomocí RPSN. Tentokrát pro vás odkryjeme zákulisí tvorby podmínek splácení půjčky. Začněme pěkně od začátku. Půjčíte si 10 000 Kč a při RPSN 10,36 % vrátíte jen 548 Kč – jak je to možné?

Nejlépe to půjde vysvětlit na konkrétním učebnicovém příkladu:

Pavel si vzal mPůjčku ve výši 10 000 Kč. Stejně jako pro ostatní i pro něj platí úrok 9,9 % p.a.

RPSN (Roční procentrní sazba nákladů) je 10,36 %. Protože Pavel, který je chytrý, vzdělaný a má spoustu času na to sledovat ekonomiku a podmínky jednotlivých bank (takový typický Pavel ze středoškolské slovní úlohy) :) ví, že úrok se vždy počítá ze zbývající částky, ne z celkové. Takže i když 10,36 % ze sumy 10 000 činí 1036 Kč, při vhodném rozložení splátek Pavel zaplatí pouhých 548 Kč. Svou mPůjčku se totiž rozhodl splácet formou 12 stejně vysokých měsíčních splátek. Za první měsíc zaplatil 879 Kč (879 x 12 = 10 548 Kč), z čehož úrok dělal 155,4 Kč a na splátku částky šlo 723,6 Kč. Druhý měsíc šlo z 879 Kč na úrok už jen 145,04 Kč a na splacení vypůjčených peněz 733,96.

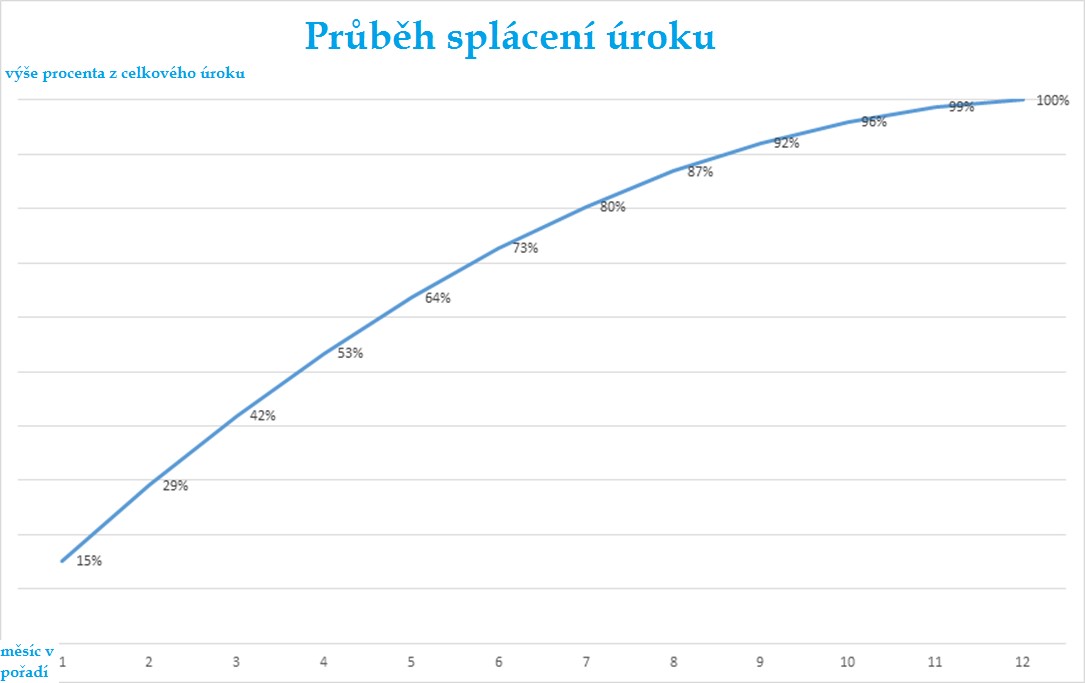

Po uplynutí první poloviny doby splácení tak Pavel zaplatil z celkového úroku 73 %. Toho využívají některé finanční instituce ve svých zavádějících reklamních kampaních. Pokud vám vaše banka nebo jiná společnost slíbí odpustit úroky ve druhé polovině splácení, jedná se už jen o 27 % z plné výše úroku. Při nevhodném nastavení splátkového kalendáře vám tak může být tato úleva prakticky k ničemu (pár desítek korun) a můžete zalitovat, že jste se při výběru půjčky nerozhodli raději podle RPSN.

Jsme přesvědčení, že i vy jste tak chytří jako náš učebnicový Pavel, ale možná jen nemáte dost času, abyste si vše spočítali a částku co nejvhodněji rozložili. Proto stačí, když banku požádáte o výpočet optimálního anuitního splácení a ona už ho naplánuje za vás.

mBank

mBank