Finanční instituce skloňují slovo půjčka téměř neustále a snaží se na vás udělat dojem lákavými procentními sazbami. Za líbivými slogany a nízkými úroky se však skrývají poplatky a další náklady, které vám rozhodně nevykouzlí úsměv na tváři. Záhadu, kolik za půjčku skutečně zaplatíte, částečně rozplétá RPSN. Víte, co to je a jak jej vypočítat?

Pravidelní čtenáři našeho bankovního blogu se jistě pomalu blíží profesionálům a například díky článkům jako „Jak poznat nejvýhodnější půjčku“ a jeho pokračování se už rozhodně nenechají nachytat. Přesně ví, na jaké údaje se zaměřit a co vše si raději ověřit. Teď si vše podrobně vysvětlíme ještě jednou.

RPSN vs. úrok

Porovnávat půjčky od různých bankovních institucí může být skutečně tvrdý oříšek. Každá z bank vás láká na nízkou úrokovou sazbu. Líbivé číslo ovšem skrývá další poplatky a náklady, které vás ve finále mohou nepříjemně překvapit. Řídit se pouze výší úroku je začátečnická chyba a tento článek je tady od toho, aby vám pomohl se podobných přešlapů vyvarovat.

Úroková sazba, například 9,9 % p.a., totiž neznamená, že skutečně zaplatíte pouze 9,9 % p.a.

Výběr půjčky či hypotéky komplikuje fakt, že ne vždy je úroková sazba uvedena jako roční (p.a.). Můžete se setkat také se čtvrtletní (p.q.), nebo dokonce měsíční (p.m.), což orientaci v nabídce a porovnání jednotlivých půjček opravdu znesnadňuje.

Naštěstí je tu kouzelná formulka, která vám odhalí celou záhadu, kolik za půjčku skutečně zaplatíte. Tou je zkratka RPSN.

Co znamená RPSN?

RPSN neboli roční procentní sazba nákladů zahrnuje všechny úroky i zákonem stanovené náklady. Vždy se uvádí pouze v ročních nákladech, tedy p.a. (per annum).

Sazba RPSN jasně udává procenta z dlužné částky, která musíte za svou půjčku zaplatit za období jednoho roku včetně správy půjčky a dalších nákladů s ní spojených. Zatímco procento úroku ukazuje jen cenu za vypůjčení peněz bez dalších nákladů, RPSN ukazuje všechny reálné náklady. Je údajem, který by měl každého žadatele o půjčku zajímat v prvé řadě.

mBank radí: Pro rozklíčování záhady, co to je RPSN, můžete využít i naše vzdělávací video.

RPSN to nekončí

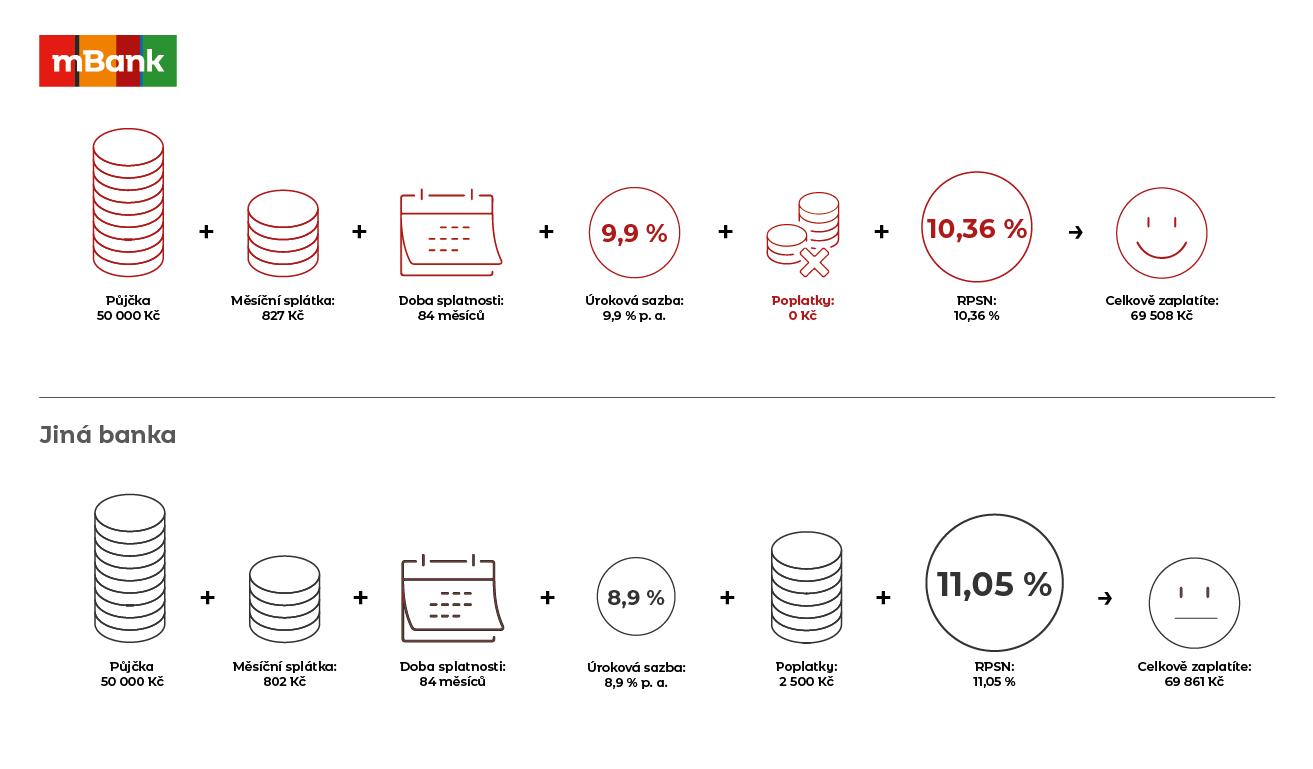

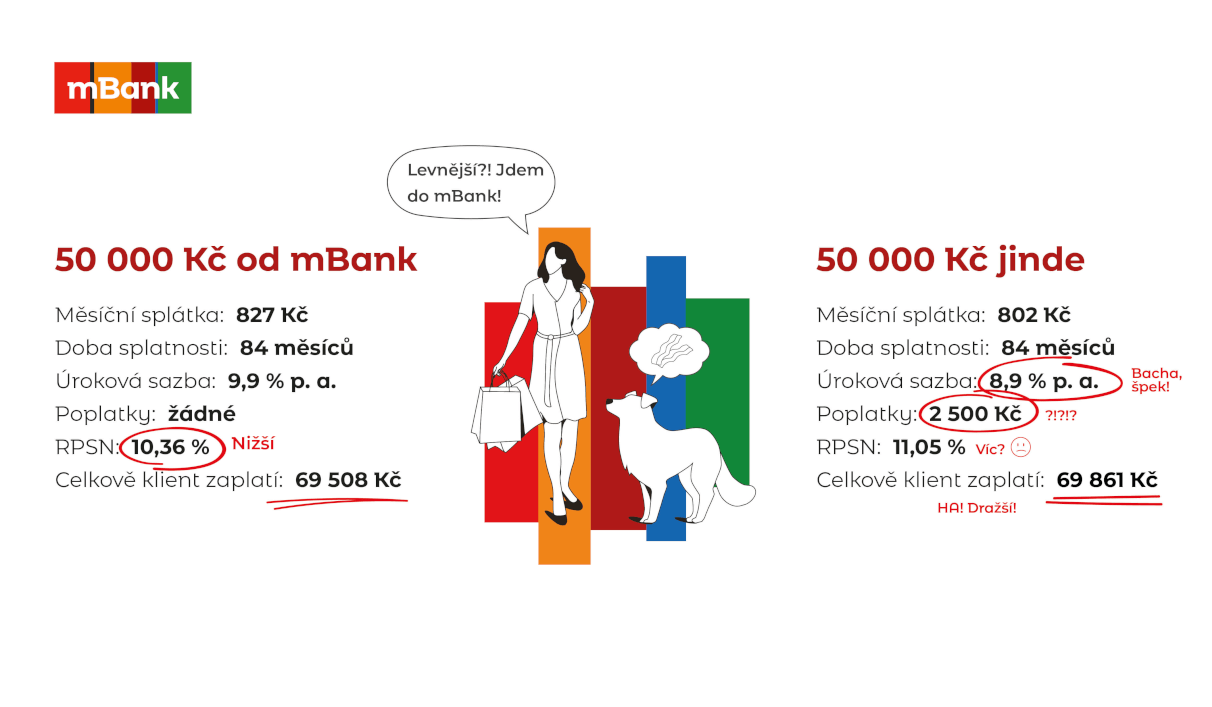

Roční procentní sazba nákladů je důležitým parametrem, ne však jediným. Pozornost musíte věnovat i dalším proměnným (= skrytým poplatkům). Shrnuli jsme je pro vás do následujícího obrázku, abyste už nikomu neskočili na špek jako tento pejsek.*

* Obrázek má ilustrativní charakter, pro zjištění aktuální úrokové sazby i výše RPSN navštivte stránky mBank.

Jak vypočítat RPSN?

Výpočet RPSN není nikterak jednoduchý a vstupuje do něj mnoho faktorů, jako je výše úvěru, doba splácení, úroková sazba, poplatky za zřízení úvěru, vedení účtu, pojištění úvěru či předčasné splacení. Pro přesný výpočet RPSN je vhodné použít online kalkulačku RPSN, pokud však rádi počítáte, můžete na to jít i matematicky.

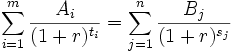

Na Wikipedii vypadá výpočet trochu složitě:

- m je počet poskytnutých půjček,

- Ai je výše i-té poskytnuté půjčky,

- ti je doba (v letech a zlomcích roku ode dne 1. půjčky), kdy byla i-tá půjčka poskytnuta,

- n je počet plateb,

- Bj je výše j-té platby (splátky, poplatku atd.),

- Sj je doba (v letech a zlomcích roku ode dne 1. půjčky), kdy byl j-tý poplatek zaplacen

Běžně ovšem nemusíte RPSN počítat. Každý solidní poskytovatel půjčky vám na vyžádání sdělí jeho výši u daného bankovního produktu, ať můžete udělat informované rozhodnutí. Přece jen se jedná o závazek splácení na mnoho měsíců (či let).

Díky RPSN zjistíte, kolik skutečně zaplatíte

Když se zorientujete v RPSN, zjistíte, že i původně hrozivě vypadající půjčka může být ve výsledku velice výhodná. Použijeme-li příklad z jedné z předchozích lekcí, při půjčce 10 000 Kč a při RPSN 10,36 % p. a. přeplatíte pouze o 548 Kč (měsíční splátka 879 Kč × 12 měsíců).

Teď už víte, co je RPSN, a pokud chcete nově získané vědomosti uplatnit, můžete si třeba prohlédnout, co nabízí naše mPůjčka.

mBank

mBank