Pravidla finančního investování lze v ekonomickém světě rozdělit do čtyř základních principů. Každý z nich má svou specifickou sílu. Poprosili jsme proto kolegyni, aby nám řekla,, jak ji využít ve svůj prospěch.

Tipů proč, jak a kam investovat je spousta. Důležité je zvolit ideální cestu, kde by měla fungovat rovnováha mezi:

- potřebou volného přístupu k financím

- plánováním budoucího využití financí;

- představou o výši výnosu a o tom, jak zisku dosáhnout;

- strachem z rizika a vlastní sebereflexí.

ZEMĚ - začátečník

Důvěřujeme pevné půdě pod nohama, která plodí ovoce. Kasička bývá v dětství prvním spořícím nástrojem. Vidíte své peníze přibývat a najdete tam přesně tolik, kolik jste vložili. Postupem času člověk pochopí, že je nutné myslet na budoucnost. Nezkušenost nás však drží při zemi a tak vyhledáváme bezpečnější investice, jakými jsou třeba penzijní fondy, stavební spoření, nebo dluhopisové fondy.

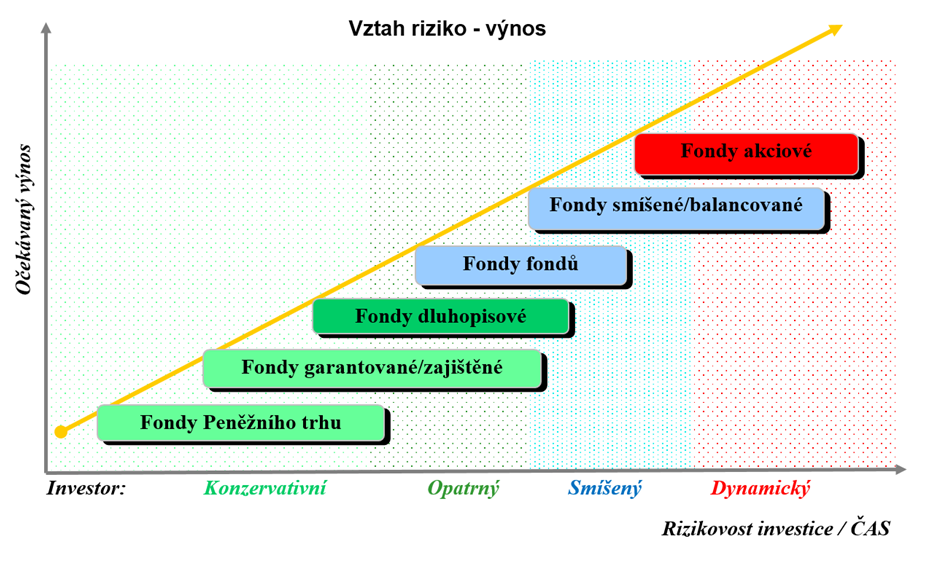

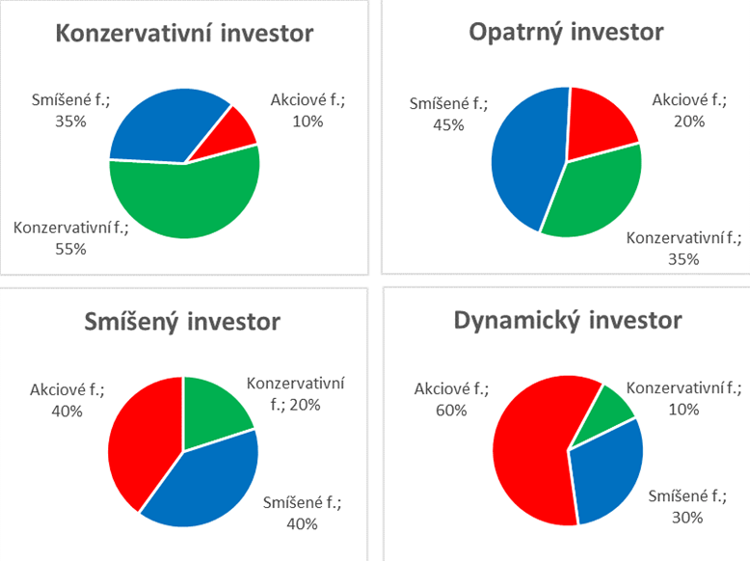

Možná znáte z dětství radu, že se všechna vejce nedávají do jednoho košíku. Když upadneme, nezbude nám nic. Chytrý investor nespoří do jednoho produktu, ale ukládá peníze na několik míst. Tomuto rozkládání investic se říká diverzifikace. Zvolit můžete tzv. kolektivní investování do fondů, které pro začínajícího, konzervativního či opatrného investora poskytují například fondy peněžního trhu, dluhopisové, garantované nebo fondy tzv. zajištěné.

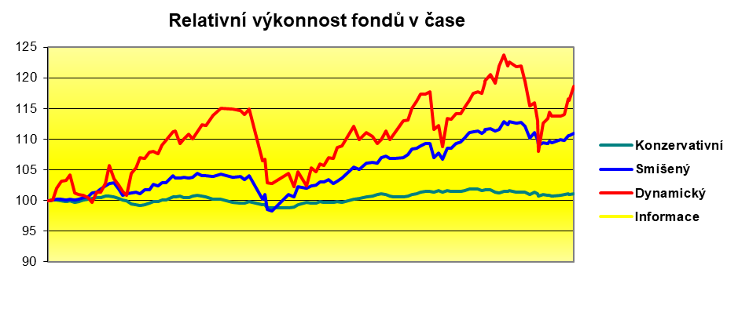

Výnos těchto jistějších „zemských“ investic přináší maximálně pokrytí inflace neboli vytváří jistotu zachování hodnoty peněz v čase. Když se podíváte na palouček nebo kopeček, jsou to jemně se rýsující horizonty. Obdobně křivka těchto investic je mírná. Ano, jsou tu i hory, například investice v rozvojových zemích. Ty mohou přinášet vyšší zisk, ale i případné zakolísání pod zainvestovanou hodnotu. Když na horách uklouzneme, může být pád bolestivý. Proto se rozhodujte a zvolte takové dluhopisové investice, kde se budeme cítit jistě na svých nohou. Jako zkušený turista pak můžete být odvážnější a spořit do dluhopisů, které přinášejí potenciálně vyšší zisk, spojený však s vyšším rizikem.

VODA - námořník

Bez vody nepřežijeme více než 5 dní. Už jste vyzkoušeli bezpečné vody investování a toužíte se vydat na moře. Máte nakročeno stát se smíšeným investorem „námořníkem“. Zajímejte se o fondy, které lze přirovnat k vodnímu elementu. Patří mezi ně fondy smíšené/balancované nebo fondy fondů (fondy, investující do fondů). Kombinují bezpečnější formu investic (dluhopisové cenné papíry, pokladniční poukázky, spořicí účty) s rizikovými investicemi (akciemi).

Každý námořník ví, že řeky jsou klidnější a moře dokáže bouřit pořádnými vlnami. Podobně jako hladina moře či oceánu se pohybuje i křivka investičního výnosu smíšených fondů. Hodnota investice kolísá - stoupá a klesá podle vývoje finančního trhu. Vyšší rozmezí kolísání způsobuje podíl akcií v těchto fondech. Akcie se chovají jako počasí, ovlivňující velikost vln neboli graf zhodnocení smíšených fondů.

Toužíte být námořníky ve světě investic, ale trpíte mořskou nemocí? Můžete se na cestu připravit. Vyzkoušejte investici ve smíšených fondech pouze částí naspořených peněz, a zhodnoťte, jak plavbu zvládáte. Pro tento typ investování potřebujete také více času. Ten léčí nejen mořskou nemoc, ale i investice. Čím více času, tím více příjemných zážitků s tímto atraktivním stylem investičního cestování.

OHEŇ - dobrodruh

Oheň vzbuzuje respekt. Říká se, že je dobrý sluha, ale špatný pán. Přesto každý zkušený investor ví, že oheň představuje i „životní styl“. Je to energie, kterou nutně potřebujeme k přežití. Bez tohoto živlu se neobejdeme.

Investor „námořník“ již poznal chuť investiční energie formou akcií, a tak hledá nové příležitosti. Stává se z něj dynamický investor „dobrodruh“. Díky dlouhodobému investičnímu horizontu může riskovat. Každý se v životě spálí a to je dobře, protože bez negativní zkušenosti není poučení. Překonání překážek umocňuje radost, se kterou oslavujete dosažený úspěch.

Vývoj grafů akciových fondů má podobu plamenů. Zisk v akciových fondech posilte a zabezpečte investovaným časem. Dobrodružství, podložené dlouhodobým investováním, je nutné více rozkládat. Akciové fondy nabízejí rozložení/diverzifikaci podle území (ČR, Evropa, Amerika, Asie, ekonomicky vyspělé nebo rozvojové země) a také podle odvětví (např. strojírenství, bankovnictví, telekomunikace, zdravotnictví, IT apod.). Popis investiční strategie fondů (plán – co a kam investují) je k dohledání ve „Statutu“ (obchodních podmínkách) každého z nich. Pro tento akciový svět je nutností emocionální stabilita a trpělivost.

VZDUCH - informace

Bez vzduchu nepřežijeme více než pár minut. Je všude kolem nás. „Informace“ jsou vzduchem investičního světa. Pro investora jsou to základní informace typu právní předpisy, poplatková politika fondů, různé informační dotazníky a veškeré zprávy o světovém dění. Zdůraznit je třeba daňovou povinnost s vazbou na dobu držení fondů. V současné době se zisk z těchto investic daní za dobu kratší než 3 roky.

Informace (denní, měsíční či roční) ovlivňuje trend finančních trhů. Přímo působí na vývoj cenných papírů (akcií, dluhopisů) a tedy i fondů. Představte si, že letíte balónem. Jste závislí na směru větru, i na tom, jak je balón řízen. Vítr jsou informace a ten kdo řídí balón je správce fondu, rozhodující, jak s prostředky bude nakládat. Výběr investiční strategie a typu fondu určuje, jak má být zainvestováno.

Všechny 4 živly jsou důležité a mají v investičním světě smysl. Využívejte jejich výhod a pracujte s jejich nevýhodami. Zvažte, jaký typ investora jste, podle vaší zkušenosti a povahy. Podle toho se rozhodněte, kterou investici a v jakém poměru využijete.

Kolektivní investování je vhodný prostředek, jak se zajistit na budoucnost či splnit své tužby. Zároveň buďte zodpovědní k rizikům, jejichž nevýhody řešte dostatečným časovým horizontem a eliminujte pravidelnými investicemi. Pravidelnost vkladů snižuje riziko a tvoří průměrné hodnoty, které vás z dlouhodobého hlediska příjemně překvapí a povedou vás k investiční nezávislosti.

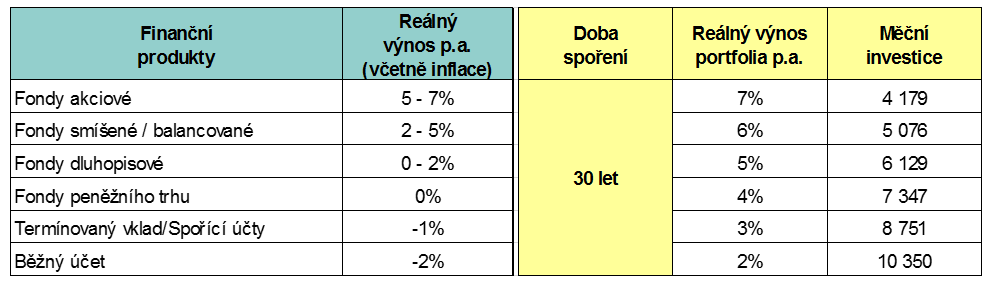

POZOR: Příliš konzervativní přístup je velmi drahý

Například je-li vám 30 let, máte příjem cca 30 000,- a zájem mít rentu za 30 let v té samé výši, tak při inflaci 2 % ročně musíte vytvořit kapitál 5 100 000,- (renta od 60 do 85 let).

Konzervativní investor, který investuje pouze do fondu dluhopisových, by měl spořit více jak 10 000 CZK měsíčně. Naopak dynamickému investorovi bude stačit částka o něco větší, než je 4 000 CZK měsíčně.

Ve finančním investování volte mezi čtyřmi živly s rozvahou, ale i s příjemným mrazením z rizika s tím spojeným.

Veronika Kalátová

mBank

mBank